什麼是槓桿與信用交易?你一定要了解的融資交易細節-維持率以及融資保證金

在物理學中的槓桿原理,描述一支圍繞著支點旋轉的長竿,透過力與力矩,就能改變輸入的力量,做到放大或縮小的效果。

金融世界的槓桿,則是圍繞著個人的信用而運作。

本篇要談的主題,信用交易,就是財務槓桿的其中一種,而融資交易,也是現今股市交易中很常見的金融工具,請投資朋友們一定要先了解其中的規則,再決定是否要進行槓桿操作,才能適度避免風險。

什麼是槓桿?

物理學的槓桿,圍繞支點而旋轉;財務槓桿的支點,就是我們的信用。

在財務世界裡,投資人透過個人的信用,與銀行、證券交易商取得融資的額度,用一部分的資本,做更大的金融操作、舉起更重的物品、發揮更大的影響力,這就是金融槓桿的力量。

信用交易

所謂信用交易,是當投資人需要【槓桿】這項工具時,證券經紀商(在此簡稱券商)所提供的金融服務。

既然稱作信用交易,就代表和金錢的借貸有關。一般常見的融資,指的是借款;而此處的融資,則是為了買股票而向券商借的錢。

和借款一樣,融資是需要成本的。在前述提及的槓桿原理,是用較小的力量舉起較重的物品,要注意的是,是較小的力量,而不是不用出力。

財務槓桿也是類似的道理,能用較少的資金,進行較大的金融操作。

是比較少的錢,不是不用錢;那麼「比較少的錢」,是多少錢呢?

融資保證金

融資時,需要自備的金額,就是融資保證金;規定需要自備四成,才能進行融資。

意思是,若以融資買進價值十萬元的股票,在保證金帳戶中需要有四萬元,才能進行融資交易。

這四成的自備款,稱為融資保證金;投資人為了買入更多股票,但因自身資金不足,因此向券商借錢。

借了更多的錢,以取得更大的財務操作空間;自備四萬元,可以操作十萬元部位的股票。

槓桿率為2.5倍,也就是放大了自有資本的2.5倍效果。聽起來是不是很棒呢?

信用交易的雙面刃

世界並非如此美好,交易也是一樣,凡事都是一體兩面。

當我們將部位放大了2.5倍,股票上漲時,獲利變成2.5倍,下跌時,虧損也會變成2.5倍。

維持率

關於融資交易的風險,一定要了解的,就是帳戶維持率的高低。

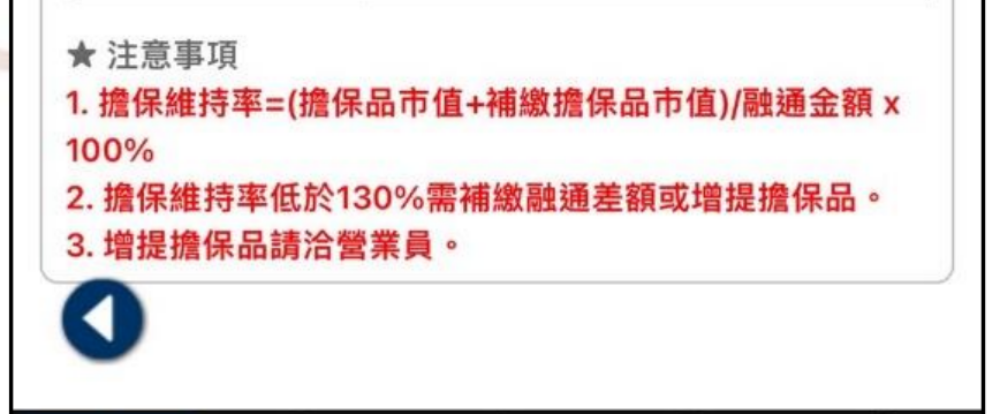

維持率必須高於130%,否則券商將會賣出帳戶中的股票,避免損失借給投資人的資金。

維持率的計算方式為:(股票市值/融資金額)*100%

若投資人以融資的方式,買入1,000股每股100元的股票,那麼維持率該如何計算?

市值計算

首先,是融資買進的股票市值。

我們已知市值為股數乘上股價,即為1,000*100=100,000元,

借款金額

融資的部位是10萬,必須要自備4萬元,也就是說,實際和券商借的錢是6萬。

此時帳戶的初始維持率為100,000/60,000=167%,

當股價下跌至每股78元時,維持率為78,000/60,000=130%,

若股價持續下跌,低於每股78元時,投資人就必須要將保證金帳戶補足,使維持率上升至130%的水準,否則券商就會將部分股票賣出,以彌補股價下跌的虧損。

融資保證金對券商來說,是作為擔保品的抵押,萬一股價下跌時,可以將損失控制在最小範圍內。

當股價下跌至每股56元,維持率為56,000/60,000=93.4%。

由於券商不會替投資人承擔股價下跌的損失,因此當帳戶維持率低於130%時,券商會發出融資追繳令,或將股票賣出,直到維持率回升,這就是俗稱的融資斷頭。

表格整理與小結

以下是股票價格與維持率的整理,方便投資朋友們查閱。

融資買進1000股,每股100元。

| 價格 | 維持率 |

| 100 | 167% |

| 90 | 150% |

| 80 | 133%(融資追繳分水嶺) |

| 70 | 116% |

| 60 | 100% |

| 50 | 83% |

上市公司融資六成,自備四成;上櫃公司則是融資、自備各五成。

使用槓桿請務必注意風險控管,也要留意持有期間,因為融資利息也是隱含的成本。

正所謂水能載舟,亦能覆舟;槓桿放大獲利的同時,也增加了虧損。

以上就是關於融資交易的介紹,祝福投資朋友們都能在股海中,安全地向目的地航行。

一般留言